NICCOは公益社団法人の認定を受けているため、寄付金に対して税の免除措置を受けられます。これにより個人・法人を問わず、会費納入やご寄付に税制上の優遇措置が受けることが可能です。

個人の場合

(1)所得税

【1. 所得控除(通常通り)】もしくは【2. 税額控除】を選べます。

下記の計算式により、当該年の課税所得金額から控除されます。

【1. 所得控除(通常通り)】

当該年の会費・寄付金の額 − 2,000円 = 年間所得から控除

※当該年の所得金額等の合計額の40%が限度です。

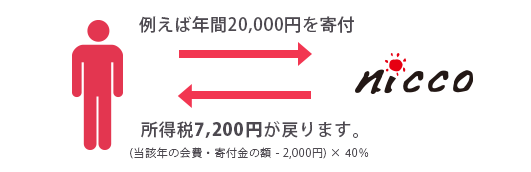

【2. 税額控除】

当該年の会費・寄付金の額 − 2,000円 × 40% = 年間所得から控除

※当該年の所得金額等の合計額の40%が限度です。

※控除される所得税は、所得税額の25%が限度です。

お手続き:確定申告を行って頂き、当会発行の領収書と行政庁発行の証明書を税務署にご提出ください。

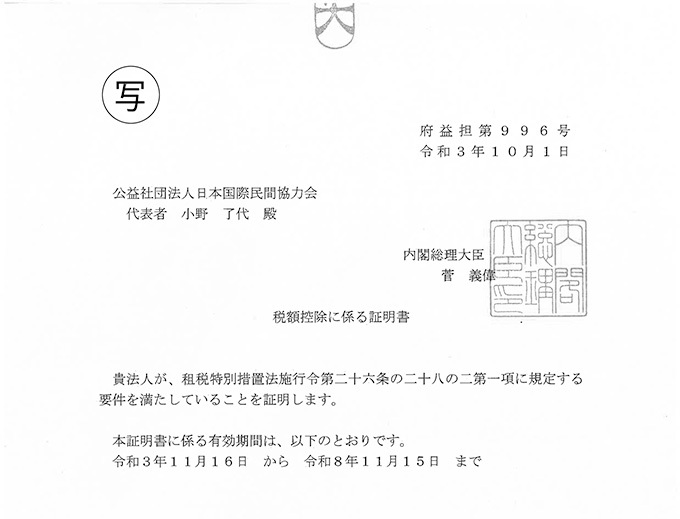

※行政庁発行の税額控除に係る証明書のダウンロードはこちらから↓ 税額控除に係る証明書_令和3年11月16日から

(2)個人住民税

下記の計算式により、当該年の課税所得金額から控除されます。

【都道府県民税】

(AまたはBのうちいずれか低い方の金額−2,000円)× 4% = 都道府県民税から控除

【市町村民税】

(AまたはBのうちいずれか低い方の金額−2,000円)× 6% = 市町村民税から控除

| (A)当該年の会費・寄付金の額 (B)総所得金額等の30% |

注1) 当該年の所得金額等の合計額の30%が限度となります。

注2) 事務所所在地の自治体からのみ優遇措置が得られるため、京都府と京都市が対象となっております。

お手続き:所得税の確定申告の際に、併せてご申告ください。

(3)相続税

相続財産のご寄付に対し、相続税の優遇措置が受けられます。

財産を取得した方が申告期限(相続後10ヶ月以内)までに相続財産をご寄付下さった場合、その寄付金額には相続税が課税されません。

お手続き:相続税の申告の際に、当会発行の領収書と証明書を税務署にご提出ください。

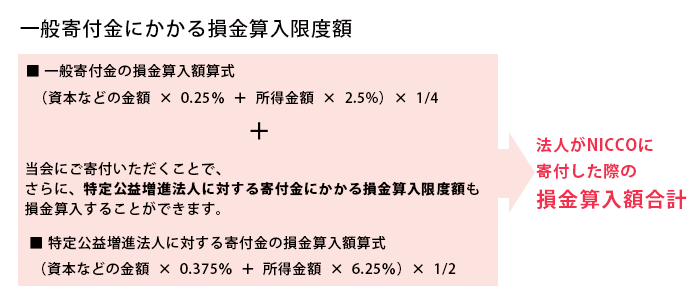

法人税

一般寄付金の損金算入限度額と別枠で、特定公益増進法人に対する寄付金の損金算入限度額を損金算入することができます。

お手続き:決算時に確定申告書に添付して、寄付金の損金算入に関する明細書、弊会送付の領収書及び証明書をご提出ください。